SK텔레콤(017670)

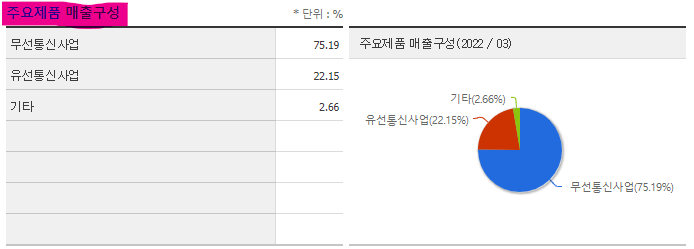

* 동사의 사업은 이동전화, 무선데이터, 정보통신사업 등의 무선통신사업, 전화, 초고속인터넷, 데이터 및 통신망

임대서비스 등을 포함한 유선통신사업, 플랫폼 서비스, 인터넷포털 서비스 등의 기타사업으로 구분됨.

* 시장점유율은 무선통신사업(MVNO제외) 약 47%, 초고속인터넷부문은 약 29%, IPTV부문은 약 30% 수준임

* 연결대상종속회사는 SK텔링크, 11번가 등을 포함한 48개임.

SKT 2.0, 레이스를 위한 정비 완료

동사는 21년 인적분할 이후 5대 사업군 중심으로 업을 재정의했습니다. 이제 사업군별 기업가 치 극대화를 위해 Pit out하고 본격적인 레이싱에 돌입할 시점입니다. SKT 2.0이 기존의 SKT와 다른 점은 다각화(Diversification)에서 변화(Transformation) 전략으로 전환한 것입니다.

전통적인 통신업 BM을 변화시켜 새로운 비즈니스로 확장하는 것이 골자입니다. 전통적인 구독서비스라고 할 수 있는 통신사업을 바탕으로

새로운 구독서비스인 ‘T우주’를 선보 였고, B2B 사업을 기업회선 중심에서 데이터센터와 클라우드 사업으로 확장하고 있습니다.

채워지는 곳간, 높아지는 주주환원 기대감

실적 개선에 따른 배당금 증가와 수취하는 배당수익을 바탕으로 주주환원 강화가 예상됩니다. 본업인 통신업 실적 개선으로 22E DPS를 3,600원으로 추정합니다. 영업외수익인 배당 수익을 자사주 매입과 같은 주주환원에 활용할 가능성도 존재합니다. 동사는 최근 하나금융과 4,000억원 규모의 지분 교환으로 매년 배당수익 200억원 이상 발생할 것으로 예상됩니다. 또한, 자회사인 SK브로드밴드의 이익잉여금이 (+)로 전환한 상태로 배당 지급이 가능해졌고 현금성 자산도 5,960억원까지 늘어난 상태로 배당 실시가 기대되는 시점입니다.

동사는 21년 11월 SK스퀘어를 인적분할한 이후 5대 사업군 중심으로 업을 재정의했습니다. 이제 유무선통신, 미디어, Enterprise, AIVERSE, Connected Intelligence 등 5대 사업군별 기업가치 극대화를 위해 Pit out해 본격적인 레이싱에 돌입할 시점입니다. SKT 2.0이 기존의 SKT와 다른 점은 다각화(Diversification)에서 변화(Transformation) 전략으로 전환한 것입니다. 전통적인 통신업 BM을 변화시켜 새로운

비즈니스로 확장하는 것이 골자입니다. 월정액 형태의 전통적인 구독서비스라고 할 수 있는 통신사업을 바탕으로 새로운 구독서비스인

‘T우주’를 선보였고, B2B 사업을 기업회선 중심에서 데이터센터와 클라우드 사업으로 확장하고 있습니다. 더불어 통신과 커머스의

융합서비스인 T커머스 사업을 영위하는 SK스토아도 같은 맥락으로 볼 수 있습니다.

새로운 캐시카우, T우주

분할 이후 가장 눈에 띄는 사업군은 AIVERSE입니다. 구독, AI, 메타버스로 구성된 해당 사업군은 기존 동사가 보유한 자산과 서비스, 3rd party와의 협력을 통해 새로운 서비 스를 만들어내고 있습니다.

1) 에이닷은 기존 명령어 중심의 음성인식 서비스와 달리 GPT-3 모델을 기반으로 개 발해 자유로운 대화가 가능합니다. 동사는 SKT 서비스,

미디어, 생활정보, 유틸리티 등이 연계되어 있으며 3rd party와의 지속적인 협력으로 서비스를 확대해 궁극적으로는 대화형 인터페이스 기반의 포털 서비스로 발전시킬 계획입니다.

2) 이프랜드는 가상모임을 중심으로 소셜 기능에 최적화된 메타버스로 발전하고 있습니다. 엔데믹에도 불구하고 사용자수는 지속적으로

증가하고 있는 것으로 파악됩니다. 최근에는 Device 다양화, 스튜디오와 포인트를 통한 보상 및 후원 시스템을 도입하면서 비즈니스 모델을

고도화하고 있습니다. 장기적으로는 블록체인을 통한 경제시스템과 오픈 플랫폼으로 발전시킬 계획이다.

3) T우주는 출시 1년만에 가입자수 130만명을 돌파했습니다. 최근 오프라인, 이커머스 패 키지 등 상품을 확대하고 있으며 장기적으로 전기차 구독, 배송형 구독, 가전/가구 렌탈 등 서비스 확장과 오픈 플랫폼 비즈니스로 성장시킬 계획입니다. 당사는 구독서비스인 T우주에 주목합니다. 1H22 구독 GMV는 2,600억원을 기록했으며 22년 목표인 5,000억원을 무난하게 달성할 전망입니다. 국내 구독시장은 20년 49조원 규모에서 25년 100조원 규모로 성장할 것으로 추정되는데 동사는 25년 GMV 8조원, 매출액 1.8조원을 목표로 제시한 바 있습니다. 매월 10만명 수준의 가입자 순증세가 지속되고 온라인 채널 가입 비중은 47%, 20-40대 가입자 비중은 72%에 달합니다. 유료 전환율이 타 구독상품 대비 높다는 점도 긍정적입니다. 이미 이익이 발생하고 있으며 스케일 업을 위한 재투자에 투입되고 있는 것으로 파악돼 1-2년 내 새로운 캐시카우로써 동사

실적에 기여할 것입니다.

배당금 분할 추이 인적 분할 최고 1997년 1990년대

2000년 요금제 3분기 배당 예상 지급일 중간 주식 주주

실적 발표

데이터센터와 클라우드 중심으로 재편되는 B2B 사업

Enterprise 사업은 데이터센터와 클라우드 중심으로 성장할 전망입니다. 2Q22 데이터센 터 매출액은 362억원, 클라우드 매출액은 261억원으로 고성장하고 있습니다. 국내 데이터센터 시장은 대용량 콘텐츠 소비 증가로 인한 데이터 트래픽 폭증으로 CSP 수요가 급격하게 늘어나고 있습니다. 글로벌 인터넷 트래픽은 24년까지 136EB로 18년 (27EB)의 5배 수준으로 늘어날 것으로 예상되며, 국내 데이터센터 수요는 21년 452MW에서 30년 1,589MW까지 증가할 전망입니다. 여기서 핵심은 CSP(Cloud Service Provider) 중심의 수요가 증가한다는 점입니다.

국내 CSP의 데이터센터 수요는 21년 156MW에서 연평균 26%씩 증가해 30년에는 1,203MW에 달할 전망입니다. B2B 클라우드 전환율이 12.9%에 불과한 국내 기업과 공공기관의 클라우드 전환이 본격화 되고 있기 때문입니다. 동사는 통신사업자로서 CSP가 요구하는 가장 핵심

역량인 운용능력, 네트워크 연결성 에서 우위를 가지고 있으며, 동시에 MSP 사업자로서 Multi/Hybrid 수요에 대응할 수 있는 역량을 보유한 것이 강점입니다. 따라서 국내 데이터센터 시장은 계속해서 통신사가 주도권을 가져갈 가능성이 높다고 판단하며 동사는 시장 선점을 위해

데이터센터 용량을 현재 92MW 수준에서 25년 200MW 이상으로 확대할 계획입니다. 더불어 5G MEC 비즈니스 모델도 구체화되고 있습니다. 동사는 Mobile Edge Computing 에서 Multi Access Edge Computing으로 의미가 변화한 MEC를 SKB가 보유한 데이터센터, 기지국 등에 구축해 서비스를 스트리밍화하는 방식으로 새로운 비즈니스 모델 을 발전시키고 있습니다. 계열사인 SK하이닉스 공장 교육, 보안, 관제 등에

적용했으며 방송, 원격의료 AI솔루션 등으로 적용처를 확대하고 5G MEC 비즈니스 모델을 단순 구축을 넘어 새로운 서비스 모델로 고도화하고 있는 것으로 파악됩니다. 앞서 서술했듯이 CSP의 데이터센터 수요 증가와 국내 클라우드 전환은 중장기적으로 이어질 것으로 예상되기 때문에 동사가 목표로 제시한 25년 데이터센터와 클라우드 매출액 1.0조원, 1.7조원(베스핀 글로벌 포함)은 달성 가능할 전망입니다.

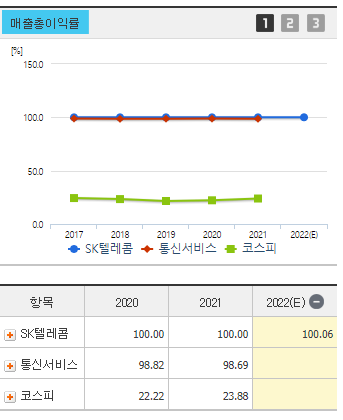

본업인 통신에 기반한 견조한 성장 지속

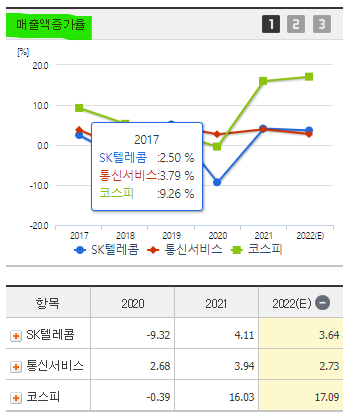

2H22 동사 실적은 매출액 8.9조원(+4.8% YoY), 영업이익 7,730억원(+25.2% YoY)을 전망합니다. 5G 가입자 증가에 따른 이동전화수익의 안정적 성장과 마케팅 비용 안정화 효과가 지속되며 영업이익의 두자릿수 성장이 유지될 전망입니다.

동사는 5G 상용화 이후 5G 순증 M/S 1위를 유지하며 5G 시장에서도 1위 자리를 공고히 하고있습니다. 2H22는 삼성 갤럭시Z시리즈, 애플 아이폰 출시 등 전통적인 단말기 성수기로 5G 가입 자 순증폭 확대가 예상되는 가운데 동사는 1위 사업자로서의 지위를 계속해서 이어갈 것으로 예상됩니다. 중장기적으로 5G 가입자 비중(핸드셋 기준)이 50% 넘어섰지만 단말기 교체수요에 맞춰 선형적인 증가세가 계속될 것이고 비용 효율화 기조로 안정적인 이익 상승 구간에 들어선 것으로 판단합니다.

고객센터 분기 액면 목표 400만원 목표 전망 주식회사

주식 주주 KT LG 통신사 lte요금제 sk스퀘어 회장

테슬라 교환

채워지는 곳간, 높아지는 주주환원 기대감

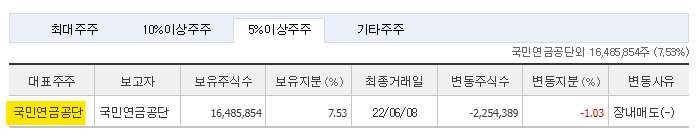

본업인 무선통신 실적 개선에 따른 배당금 증가와 수취하는 배당수익을 바탕으로 자사 주 매입 등 주주환원 강화가 예상됩니다. 동사는

배당총액을 분할 이전 수준을 유지한다는 것을 기본으로 별도 EBITDA-CAPEX의 30~40%를 배당정책으로 제시하고 분기배당을 실시하고 있습니다. 1H22 별도 EBITDA-CAPEX는 1.3조원(+4.9% YoY)을 기록했으며 2H22에도 5G 상용화 초기 마케팅비 안분인식 종료에 따른 기저 효과가 지속될 것으로 예상돼 22년 배당금 증가 가능성에 무게를 두고있습니다. 당사는 22E DPS를 3,600원으로 추정합니다. 추가적인 주주환원도 기대할만한 부분입니다. 동사의 배당정책이 EBITDA-CAPEX라는 점에서 영업외수익인 배당수익을 자사주 매입과 같은 주주환원에 활용할 수 있다. 동사는 최근 하나금융과 4,000억원 규모의 지분 교환 및 전략적 파트너십을 체결했습니다. 기존에 보유하고 있던 3,300억원 규모의

하나카드(지분율 15%)와 핀크(지분율 49%)를 하나금융지주에 매각하고 동일 금액의 하나금융지주 지분 약 3.1%를 취득하는 것입니다.

공시 기준으로 동사가 하나금융지주 주식 913만주를 보유하게 된다면 매년 배당수익 283억원(21년 DPS 3,100원 기준)이 발생하게 됩니다.

더불어 자회사인 SK브로드밴드의 배당이 가능해진 점도 주목할만한 사항입니다. 티브로드 합병 후 실적 개선이 이루어지면서 SK브로드밴드의 이익잉여금은 1Q21 (+)로 전 환했으며 2Q22에는 3,165억원까지 증가했습니다. 현금성 자산도 2Q22 5,960억원까지 늘어난 상태로 배당을

실시하게 될 경우 동사는 수취하는 배당수익을 바탕으로 이를 재원으로 자사주매입, 배당 확대 등 추가적인 주주환원 정책도 가능할것입니다.

<사업부별 실적>

* 22년 2분기 5G 가입자는 전분기 대비 80만명 증가한 1,168만명을 기록. 5종류의 신규 5G 요금제를 출시함으로써 연말 목표치인 1,300만명을 충분히 달성할 수 있을 것으로 판단. 핸드셋 가입자 대비 50% 가량이며 M/S는 47.7%를 기록. ARPU는 전분기 대비 0.8%, 전년 대비 0.7%

성장한 30,656원 기록

* 무선통신 회계 기준 마케팅비용은 전분기 대비 광고비가 증가하였으나 전반적인 마케팅비용 하향안정화 추세 지속으로 7,580억원 기록.

향후에도 소모적 마케팅 경쟁이 아닌 효율적 비용 집행에 힘쓸 것

* 22년 2분기 유료 방송 가입자는 지속적인 IPTV 가입자 성장으로 전년 대비 4.1% 성장한 917만명 달성. 가입자의 견조한 성장 및 다양한 영화 신작이 개봉됨에 따라 컨텐츠 매출의 회복세를 기대

* SK스토아는 오프라인 소비 증가속 고마진 상품군 확대와 마케팅비용 효율화에 집중하며 매출액 795억원 기록

* 클라우드 매출액은 리커링 매출 확대에 따른 MSP 선전으로 구조적 성장 지속 중이나 전년말 일회성 구축 사업 효과로 전분기 대비 6.79%

감소한 261억원 기록

* 엔터프라이즈 매출은 데이터센터, 클라우드, AIoT 등 모든 사업 영역이 고르게 성장하며 전년 대비 13.8% 증가한 3,743억원 기록.

데이터센터는 신규 데이터센터 가동률 상승을 통한 구조적 매출 성장세가 지속중이며 서울과 부산을 중심으 로 한 차기 데이터센터 준비도

순조롭게 진행 중

* AIVERSE의 2분기 GMV는 2,600억원 수준 달성. 최근 T우주 이용자는 120만명을 돌파하였으며 20~40대 중심으로 꾸준히 고객 기반 확장 중. 출시 1년을 맞이한 ifland의 MAU는 163만명을 달성하였으며 누적 이용자 수 870만명 기록. 공연 등 다양한 시도를 통해 MZ세대를

공략하며 하반기에 해외 통신사와의 긴밀한 협력을 통해 유럽, 북미, 중동, 아시아 등 글로벌 출시를 추진할 예정

* 지난 5월 성장형 AI 비서인 에이닷 오픈 베타 서비스를 출시하며 사람과 닮은 일상의 디지털 메이트 제공. 최근에 에이닷 티비, 에이닷게임

서비스를 추가 론칭하는 등 지속적으로 유용한 서비스를 확대해나갈 계획

* 지난 7월 하나금융그룹과의 4천억 규모 지분 교환을 통해 전략적 파트너십 체결하였으며. SKT 2.0 환경하에 디지털 금융 등 미래 ICT

금융혁신 신사업을 추진하고 5대 사업군의 성장 모멘텀의 강화를 도모

<주주환원정책>

* 22년 2분기 주당 배당금은 1분기와 동일하게 830원으로 결정되었으며 배당금 총액은 1,810억원

2Q Review – 내년 상반기를 대비한 장기 매수는 여전히 유효

1) 최근 이동전화매출액 증가 폭을 감안하면 2023년까지 장기 이익 전망 낙관적이고,

2) 단기 배당 증가가 현실적으로 쉽지 않지만 2024년부터는 SK브로드밴드 배당금 유입, 배당 성향 하락 을 기반으로 배당 증가를 기대할 수

있을 전망이며,

3) 시중 금리를 감안해도 현 기대배당수익률 높기 때문이다. 단 8~11월 단기적으로는 박스권 등락을 지속할 것으로 판단합니다.

배당 시즌이지만 수급 개선 폭이 크지 않을 것이며 영업비용 증가로 3~4분기까지는 QOQ 영업이익 감소 추세가 이어질 전망이고 가을까지는

규제 상황이 썩 좋지 않기 때문이다.

2022년 2분기 연결 영업이익 4,596억원으로 컨센서스(영업이익 4,651억원)에 부합했지만 지난 1분기에 미치지 못하는 실적을 기록하였습니다.

750억원의 일회성비용이 있었다는 점을 감안시 사실상 SKT 2022년 1분기 연결 영업이익이 5,074억원에 달했기 때문입니다. 1분기에 우려를

자아냈던 이동전화매출액은 2분기 들어 5G 순증 가입자폭 축소에도 불구하고 전년동기비 2% 이상의 성장세를 나타내 장기 이익 성장에 대한 기대감을 갖게 하였습니다. 다만 이동전화 ARPU는 M2M 가입자 증가로 인해 전분기 및 전년동기비 1% 성장에 그쳤습니다. 1분기 SKT 이익 성장의 주역이었던 마케팅비용은 이번 2분기엔 전분기비 2% 증가 전환해 이제 추가적인 감축이 제한적일 것이란 예측을 하게 하였습니다. 이연자산화시키고 있는 가입자 유치비용 대상 자산이 1분기에는 급감 양상을 나타냈지만 2분기엔 정체 양상을 기록해 마케팅비용은 YoY 감소했지만 QoQ로는 증가하 는 모습을 나타냈다.

'주식' 카테고리의 다른 글

| 삼성물산 주가 전망 및 기업 분석 목표 배당금 주식 수익률 (4) | 2022.12.21 |

|---|---|

| 셀트리온 주가 전망 및 기업 분석 목표 배당금 주식 수익률 (2) | 2022.12.21 |

| 모두투어 주가 전망 및 기업 분석 목표 배당금 주식 수익률 (3) | 2022.12.20 |

| 삼성증권 주가 전망 및 기업 분석 목표 배당금 주식 수익률 (0) | 2022.12.20 |

| 삼성엔지니어링 주가 전망 및 기업 분석 목표 배당금 주식 수익률 (7) | 2022.12.19 |